DeFi能成为山寨币反弹的排头兵吗?DeFi还有希望吗?

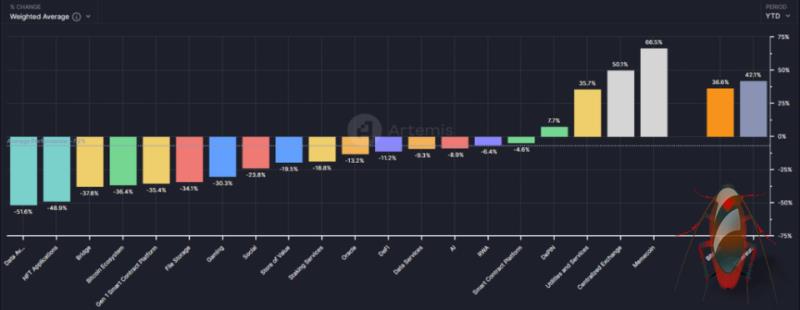

DeFi能成为山寨币反弹的排头兵吗?一览蓝筹DeFi现状!Defi 赛道作为加密领域最古老的赛道之一,在本轮牛市的表现并不尽如人意,Defi 板块在过去一年中的整体涨幅(41.3%)不但远远落后于平均水平(91%),甚至落后于以太坊(75.8%)。

而如果只看 2024 年的数据,Defi 板块的表现同样很难说好,整体下跌 11.2%。

然而,在笔者看来,在 BTC 一度创出新高后山寨币齐齐下跌的奇特市场背景下,Defi 板块,尤其是其中的头部项目可能迎来了其诞生以来最佳的布局时刻。

今天币圈188小编将给大家详细介绍DeFi,近期很多币友都在关注DeFi赛道,这是什么原因呢?为什么之前表现不好的DeFi赛道吸引那么币友关注呢?下面一起看看吧!

谁是链上加密市场的流动性基石与创新温床?

大部分人可能都会说,是 DeFi。没错,作为链上流动性市场的基石,它不仅为存量资金提供了低摩擦交易、真实原生收益的大环境,更进一步成为引入诸如 RWA 等增量资金与底层优质资产的主要渠道,对整个加密市场的资金面而言,可谓是不可或缺的积极因素。

只是自从 2023 年以来,面对其他概念的轮番热炒,DeFi 作为一个整体性叙事的声量却逐步式微,尤其是在市场狂泻的大背景下往往大幅领跌,因此越来越鲜少有人提及,成为加密世界板块轮动中被遗忘的叙事。

不过有值得注意的是,如今三年过去了,DeFi 叙事也开始出现了一些值得关注的新变化,无论是内部 Aave、Compound 等老牌巨头的新动作,还是 Solana 等新兴 DeFi 生态的发展,都出现了一些颇为有趣的变量。

01、一蹶不振的 DeFi 叙事

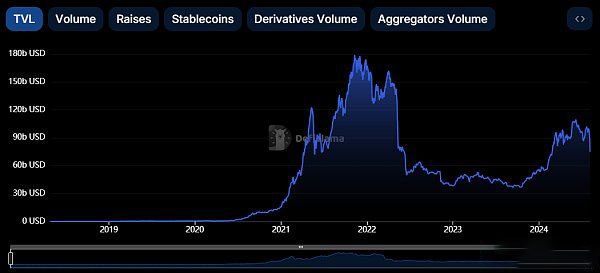

虽然 2020 年「DeFi Summer」在加密玩家的经历中占据了颇为深刻的一段记忆,但如果严格从时间线角度回顾,会发现整个 DeFi 市场的繁荣也只持续了一年半左右的时间,TVL 等数据的表现最为直观。

据 DefiLlama 数据,2021 年 11 月,加密市场整体 DeFi 锁仓量达到约 1800 亿美元的历史高点,随后便一路震荡/下跌,并在 2022 年相继历经 Terra/Luna、Three Arrows Capital、FTX/Alameda 危机,流动性不断被抽干,最终在 2023 年 10 月触及阶段性低点。

截至发文时,整个 DeFi 赛道的总 TVL 回落至约 850 亿美元(截至8月13日),仅相当于 2021 年年底历史高点的 47%,且这种巨大的落差不仅仅反映在数字上,更体现在 DeFi 项目的生态发展和用户信心方面。

譬如许多曾经备受瞩目的 DeFi 项目,由于资金的撤离和市场信心的缺失,不得不缩减业务规模,甚至有些项目直接停止运营:

2023 年 9 月 20 日,DeFi 收益聚合器 Gro Protocol 宣布停止运营并解散 Gro DAO;

2023 年 9 月 21 日,跨链 DeFi 借代聚合器 Fuji Finance 宣布关闭协议并停止运营;

2023 年 12 月 15 日,DeFi 协议 SafeMoon 根据美国破产法第七章正式申请破产;

2024 年 1 月 30 日,固定利率借代协议 Yield Protocol 提醒用户关闭在该协议的头寸,1 月 31 日起结束官方支持;

2024 年 7 月 20 日,去中心化衍生品交易平台 Rollup.Finance 宣布将停止运营,基础设施将在 2024 年 9 月 21 日之后全面关闭,用户将有一个月的时间可以平仓并提取资金;

要知道,以上还仅仅是相对较为有名从而见诸报端的相关 DeFi 协议。实际上,据不完全统计,加密行业选择停运的项目在 2023 年下半年以来猛然提速,整个赛道更是一度发生了「关停潮」,众多项目仿佛在一夜之间纷纷陷入困境,无法继续维持正常的运营。

而还在坚持的一众 DeFi 协议,在二级市场上的Token价格表现也十分低迷,吊诡的是,即便是同一时期,一向被视为「Beta」收益的比特币甚至以太坊的走势,都要远远好于曾被视为「Alpha」的 DeFi Token的整体表现:

倘若我们以 2021 年 11 月(BTC:68999美元)作为一个重要的参照点进行分析,就能够清楚地发现,如今比特币的价格约为 60000 美元,其价格大约相当于当时高点的 86%;以太坊的价格约为 2670 美元,大约相当于彼时(ETH:4800)高点的 55%。

但 DeFi 领域的表现却几乎可以用惨不忍睹来形容,几乎遭遇了脚踝斩——据 Binance 的 DeFi 合约指数数据显示,现报价约 630,仅仅相当于 2021 年 11 月高点(3400)的不到 20%!

虽然这样的对比或许不够严谨,但也从侧面间接地证明了一个不容忽视的事实:在整个大盘不断回升甚至 BTC 创下新高的背景下,DeFi 领域却未能跟上市场的整体步伐,也未能进一步吸引资金流入,投资者对于 DeFi 领域的热情已经明显降温,不再像过去那样热衷于参与和投资 DeFi 项目。

这也为 DeFi 领域的未来发展敲响了警钟。

02、OG DeFi 们的自救与扩张

不过,从 DeFi 赛道内部观察,近期反而有一些颇为有趣的变量正在发生,其中尤以 Aave、Comound 等这些头部蓝筹项目的动作最为明显。

1)MakerDAO:RWA 与稳定币同步发力

MKR 某种程度上是表现最为坚挺的一批老牌 DeFi 项目,Maker 及 MakerDAO 也一直在寻求不断进化,「Maker Endgame」更是 DeFi 协议采取的最大胆的举措之一,尤其是在 RWA 领域的布局。

截至 2024 年 8 月,据 Makerburn 数据显示,MakerDAO 的 RWA 投资组合总资产已达约 21 亿美元。

来源:Makerburn.com

而 DAI 的总供应量也从去年 11 月以来重新站上 50 亿美元的关口,此外 5 月份 MakerDAO 也提出将计划推出取代 DAI 和 MKR 的新Token符号的稳定币和治理Token。

其中 NewStable(NST)将作为 DAI 的升级版Token,依然专注于与美元保持稳定挂钩,以 RWA 作为储备资产,Dai 持有者可以自行选择是否要升级为 NST。

而 PureDai 则旨在实现一个理想化的 DAI——采用高度去中心化的预言机,仅接受极度去中心化且经过充分验证的抵押品(如 ETH、STETH),此外 PureDai 将推出借代平台以最大化 PureDai 的供应量。

2)Aave:更新安全模块并回购Token

7 月 25 日,Aave 官方团队的治理代表 ACI 发起 Aave 新经济模型的提案,提议启动「购买和分发」计划,从协议收入中在二级市场购买 AAVE 资产,并充实生态系统储备来奖励生态主要用户。

同时通过新的安全模块激活 Atokens 安全模块,取消 GHO 借代利率折扣和引入 Anti-GHO 生成和销毁机制,从而增强 AAVE 质押者与 GHO 借款人之间的利益一致性,此外还建议将当前的 AAVE 安全模块升级为新的「质押模块」。

说白了,由于之前 Aave 的安全模块在坏账处理效率等方面屡屡出现问题,譬如此前 CRV 猎杀战中产生的 270 万枚 CRV 的金库坏账——会导致临时增发 AAVE Token进行拍卖,以覆盖债务亏空。

因此新安全模块最大的改变就是升级为「质押模块」,从供应端堵住了这个增发的口子;同时因为将用协议收入从二级市场购买 AAVE 资产并将其分配给生态系统储备,这也就在二级市场为 AAVE 找到了一个长期的需求方,双管齐下,从供需两个维度提升了 AAVE 的升值潜力。

3)Compound:巨鲸夺舍,福祸难辨

7 月 29 日,Compound 经历了一场激烈的投票较量,最终以 682191 票对 633636 票的微妙优势通过了第 289 号提案,决定将 Compound 协议储备资金的 5%(价值约 2400 万美元的 499,000 枚 COMP Token)分配给「Golden Boys」收益协议,用于在接下来的一年时间里产生收益。

乍一听起来,这似乎是个相当不错的决策,毕竟这等于为 COMP 这个原本纯粹的治理Token赋予了全新的收益属性。然而当我们深入探究「Golden Boys」的背后,就会发现其中的端倪——其背后的主导者正是曾经成功通过类似治理攻击手段控制 Balancer 的巨鲸 Humpy。

关于 Humpy 此前的成功历史就不多做赘述,但本质上讲,此次 Humpy 再度囤积大量Token,进而利用投票权将 2400 万美元从 Compound 金库中直接存入他所控制的 goldCOMP 金库,从流程上来看或许是合法的操作,但不可否认的是,这种行为对于去中心化治理所造成的伤害是毋庸置疑的。

不过 Compound 也在昨天发布提案,提出「提案守护者」的概念,旨在通过多签机制防止恶意投票——守护者最初将由 Compound DAO 社区成员的 4/8 多重签名组成,可以在协议面临治理风险时否决已通过多数票并等待执行的提案。

除此之外,Uniswap 与 Curve 则相对显得动作迟缓,其中 Curve 前不久再度遭遇了创始人的大额Token清算危机,而且一直以来如同悬在头顶的达摩克利斯之剑一般的 1.4 亿美元的 CRV 堰塞湖,在这次危机中也终于被引爆,引发了市场的巨大震动和不安。

03、小结

其实绝大部分 DeFi 项目在 2020 年的繁荣和 2021 年开始遇到的困局,从一开始就注定了——丰厚的流动性激励是不可持续的。也正因如此,当下的 DeFi 蓝筹们的新产品方向或Token赋能的尝试,正是从不同渠道入手,开展自我救赎的一个缩影。

值得注意的是,虽然近期市场巨震,导致 DeFi 领域出现了大规模清算——以太坊 DeFi 协议在 8 月 5 日当天创下年内清算记录,清算金额超过 3.5 亿美元,但却并未出现恐慌性的踩踏 事件,也从侧面说明 DeFi 自身的抗压性在不断增强,整体呈现出一种调整与探索并存的趋势。

不管怎样,作为加密市场的流动性基石和创新温床,在泡沫出清之后,那些没有死且持续创新的价值 DeFi 项目有望脱颖而出,重新吸引资金和用户的关注,孕育出全新的叙事,迎来属于自己的突围。

关注 Defi 正当时:PMF 产品,走出泡沫期

从 2020 年起,Defi 正式成为了山寨币集群中的一个类别。在 2021 年的上半年,加密市值 Top100 排行榜中最多的就是 Defi 项目,当时的类别多到眼花缭乱,誓要把传统金融里所有存在的商业模式在链上重做一遍。

在那一年,Defi 才是公链的基础设施,DEX、借贷、稳定币、衍生品,是新公链上线后起手必做的 4 件套。

然而,随着同质化项目的超发,大量的黑客攻击(监守自盗),依靠左脚踩右脚的庞氏模型获得的 TVL 迅速坍塌,螺旋升天的代币价格螺旋归零。

进入本轮牛市周期,大部分存活至今的 Defi 项目价格表现也不尽如人意,对 Defi 领域的一级投资也越来越少。跟任何一轮牛市开始的时候那样,投资者最喜欢的是本轮周期新出现的故事,Defi 并不属于此类。

但也正是如此,从泡沫中走出来的 Defi 项目,开始显得比其他山寨币项目更有吸引力了,具体来说:

业务面:拥有成熟的商业模式和盈利模型,头部项目具备护城河

DEX 和衍生品赚取交易手续费、借贷收取息差收入、稳定币项目收取稳定费(利息)、Staking 服务收取质押服务费,盈利模式清晰。各赛道的头部项目的用户需求是有机的,基本度过了用户补贴阶段,部分项目在扣除代币排放后依旧实现了正现金流。

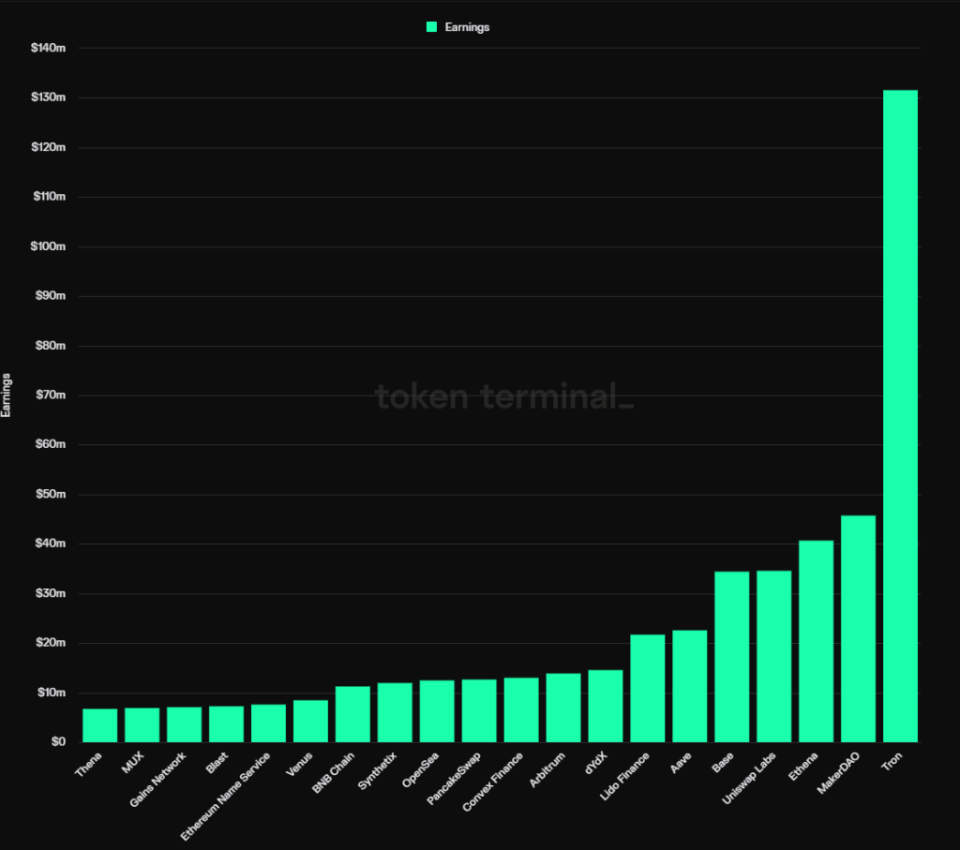

加密项目利润排名,来源:Tokenterminal

根据 Tokentermial 的统计数据,2024 年截止目前利润最高的前 20 大协议中,12 个是 Defi 项目,分类来说是:

- 稳定币:MakerDAO、Ethena

- 借贷:Aave、Venus

- 质押服务:Lido

- DEX:Uniswap labs、Pancakeswap、Thena(收入来自于前端手续费)

- 衍生品:dYdX、Synthetix、MUX

- 收益聚合:Convex Finance

这些项目的护城河多种多样,有些来源于服务的多边或双边网络效应,有些来自于用户习惯和品牌,有些则源于特殊的生态资源。但是从结果来看,Defi 的头部项目们在各自的赛道都呈现出某些共性:市场份额趋于稳定、后来竞争者减少、具有一定的服务定价权。

至于具体 Defi 项目的护城河,我们将在第三小节的项目部分详述。

供给面:低排放、高流通比率,待解禁代币规模小

上一小节我们提到,本轮山寨币估值持续崩跌的主要原因之一就是大量项目基于高估值的高排放,以及目前天量解禁代币进入市场所带来的负面预期。

而头部的 Defi 项目由于上线时间早,大部分都已经度过了代币排放的高峰期,机构的代币也基本释放完毕,未来抛压极低。比如 Aave 目前的代币流通比率为 91%,Lido 代币流通比率为 89%,Uniswap 代币流通比率为 75.3%,MakerDAO 流通比率为 95%,Convex 的流通比率为 81.9%。

这一方面说明未来抛压小,也意味着无论是谁想获得这些项目的控制权,基本只能从市场上购买代币。

估值面:市场关注度和业务数据背离,估值水平落入历史低位区间

相对于 Meme、AI、Depin、Restaking、Rollup 服务等新概念,Defi 本轮牛市的关注度一直非常稀薄,价格表现平平,但另一方面各个头部 Defi 的核心业务数据,比如交易量、借贷规模、利润水平却持续增长,形成了价格和业务的背离,具体体现为部分头部 Defi 的估值水平已经来到了历史最低位。

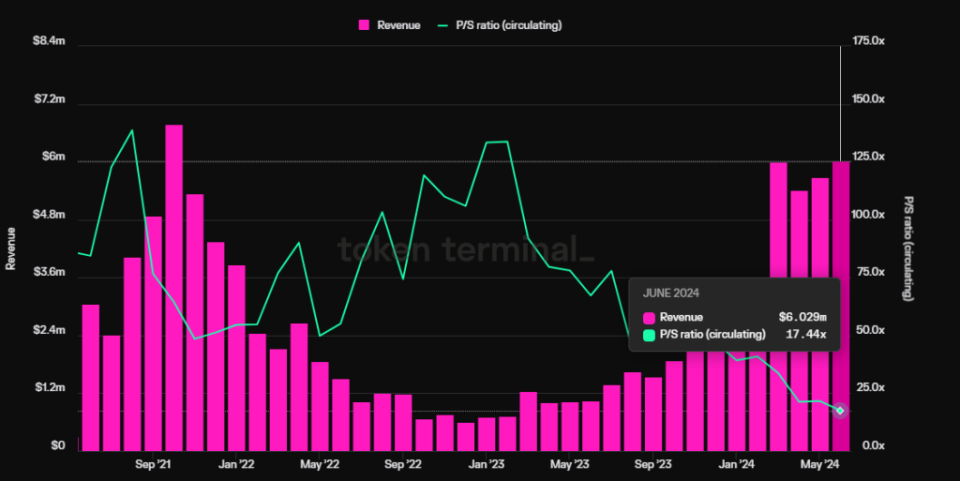

以借贷协议 Aave 为例,在其季度收入(指净收入,非整体协议收费)已经超越上轮周期的高点,创出历史新高的同时,其 PS(流通市值 / 年化收入)却创出了历史新低,目前仅为 17.4 倍。

数据来源:Tokenterminal

政策面:FIT21 法案利于 Defi 产业合规,并可能引发潜在并购

FIT21,即《21 世纪金融创新和技术法案》(Financial Innovation and Technology for the 21st Century Act),该法案主要目标是为数字资产市场提供明确的联邦监管框架,加强消费者保护,并促进美国在全球数字资产市场中的领导地位。该法案于 23 年 5 月提出,于今年 5 月 22 日在众议院高票通过。由于该法案明确了监管框架以及市场参与者的规则,法案正式通过后,无论是创业还是传统金融下场对 Defi 项目进行投资,都会变得更加便利。考虑以贝莱德为代表的传统金融机构近年对加密资产的拥抱态度(推动 ETF 上市、在以太坊上发行国债资产),Defi 大概率是他们未来几年重点的布局领域,传统金融巨鳄的下场,并购可能是最便利的选项之一,而任何相关的迹象,哪怕是仅仅并购的意向,都将引发 Defi 龙头项目的价值重估。

以上就是币圈188小编给大家分享的DeFi未来和近期DeFi,现在DeFi关注的币友越来越多,希望DeFi能给大家带来希望!